« 遅きに失するも、まずは東電を破綻処理、国が前面に出て事故のすべてに責任を負うことから。。。Vol.2 | メイン | 底が抜けたバケツ、、、買い替えるところから。。。 »

遅きに失するも、まずは東電を破綻処理、国が前面に出て事故のすべてに責任を負うことから。。。Vol.3

■東電再建計画の欺瞞

同社は破綻処理で蘇る

政府は、東電の除染や廃炉に関わる費用の国費負担を決定しつつあり、それに呼応する形で東電は廃炉部門を社内分社化し、希望退職を募るなどの経営合理化を行なって政治家の理解を求める構えだ。しかし、連載第10回で述べたように、民主党政権時代に決められた東電の処理スキームは当初から常軌を逸しており、これ以上「物言わぬ国民」に負担を押し付けるのは間違っている。企業再生を専門とする立場から、本来あるべき東電再生の方策を考えてみたい。

現在の再建計画の問題点

連載第10回のおさらいになるが、現在の東電再建計画の大前提は、「原子力損害の賠償に関する法律」(以下「原賠法」)第3条の規定に基づき、原子力事業者たる東電が原子力損害を賠償するというところにある。同条には「ただし、その損害が異常に巨大な天災地変又は社会的動乱によって生じたものであるときは、その限りでない」という但し書きがある。民主党政権では、東日本大震災を「異常に巨大な天災地変」に当たらないとして、東電に一義的な賠償責任を負わせつつ、原子力損害賠償支援機構(以下、「機構」)を設置して東電への交付金の支給や増資によって東電の破綻を防いできた。

筆者は、東電ないしその株主は、この「但し書き」の適用を求めて国と争う余地もあると思っていたが、現時点でそういう動きはないようだ。実際、過去に東電に対して「巨大津波への備えが不十分」との指摘がなされていたことが判明した今となっては、もはやこの「但し書き」の適用は難しいと判断せざるを得ない。

この「但し書き」が適用されないとなると、東電は普通であれば巨額の損害賠償に耐えられるはずがなく、債務超過に陥るはずだが、機構、つまり国による交付金や増資によって辛うじてそれを免れているのが現状である。こうして投入された公的資金は、いずれ返済されるという前提なのだが、現在の東電が、数兆円にも及び、なおも増え続ける公的資金を返済するメドなど立っていないことは、誰にでもわかることだ。返済がもし可能になるとすれば、まずは増え続けている損害賠償の上限がはっきりしなければならず、加えて、既に大幅に値上げ済みの電力料金をさらに値上げするか、原子力発電所を一気に再稼働するなど、いずれも国民的議論が必要な、非現実的な前提を置かなければならない。

このように、東電は実質的には既に破綻しているのであるから、国が前面に出て除染や廃炉をするというのは正しい選択である。しかし、そうであれば、東電を現状のまま生かして東電を介して間接的な損害賠償を続けるのは非効率であり、東電を破綻処理しない理由がわからなくなってくる。国が前面に出るのであれば、事故のすべてに国が責任を負うべきなのだ。

通常、破綻処理される企業の場合、損失を負担する順番は明確に決まっている。東電のケースで言えば、株主→一般債権者(小口債権者は多くの場合優先弁済される)・無担保債権者→債権者(有担保)→社債権者(有担保)→優先債権者、である。しかし、現在の東電の処理スキームでは、本来真っ先に責任を取るべき株主や無担保債権者が理由もなく保護され、何の責任もない多数の一般国民が、電気料金値上げ、あるいは税金(公的資金)の投入によって処理費用の負担を強いられているのである。このような欺瞞を続けていくと、いずれ際限のない国民負担が発生することになるばかりでなく、東電の経営もどんどん弱体化していくだけである。

止まらない東電の人材流出

東電を生かしたまま損害賠償、除染、廃炉を行なうとなると、東電としては政治の理解を得るために、自助努力を強いられることになる(それは当たり前のことでもある)。資産や事業の売却、極限までの経費の削減、特に固定費である人件費の削減などである。各種報道によると、東電では、事故発生以来、非常に多くの有能な社員が自主的に退職したという。今回は、さらに希望退職を1000人も募るという(11月16日付日本経済新聞)。

東電から人材が流出するのは当然である。先の見えない事故処理対応によって、新規事業への展望は見えず、会社に利益が出ても巨額の負債の返済に充当されるだけ。給料が上がる目途はなく、恐らく未来永劫、配当もできないので株価も低迷する。経営は実質的に国が管理しており、仮に出世して役員になっても、経営の自主性は認められない。そんな会社に見切りをつけて新たなキャリアを探すのは、有能な社員ほど当然の行動である。東電の企業価値は、人材面から大幅に毀損していくのだ。

筆者には東電やその役職員を擁護するつもりは毛頭ない。しかし、企業価値を毀損させ続けることが明白な東電が、なぜ生き延び、ましてや上場維持できるのか、理解に苦しむのである。たとえは悪いが、身体中に生命維持装置を装着され、意識がないまま生きている病人のようなものであり、人ならともかく、企業であれば、「尊厳死」が許されても良いのではないのか。そして、新たに生まれ変わる方がはるかに良い選択だ。また、有能な技術者を多数擁する東電を生まれ変わらせることは、日本の国益にも叶うのではないか。

銀行の欺瞞

金融庁は銀行の資産査定上、機構から注入された優先株等を資本と認めているようだが、それがなければ東電は実態債務超過なのであり、ましてや3期連続の大幅な経常赤字なのであるから、本来であれば銀行の債務者格付は「破綻懸念先」に該当するはずである。

それにもかかわらず、いわば国策によって東電向け融資は正常債権とされ、銀行はさらなる貸し出しに応じる方向とされている。確かに3兆5000億円にものぼる融資が仮に破綻懸念先に分類されれば、半沢直樹ではないが大きな貸倒引当金を積まねばならず、銀行の経営に与える影響は大きかろう。しかし、国民負担に転嫁する以外に全く返済の目途がない融資を正常債権に分類し、さらに融資を増やすというのは尋常な判断ではない。

銀行界には、東電向け融資を「社会的使命」と強弁する向きもあるようだが、公的資金や国民負担を返済原資とする融資のどこに、社会的使命があるのだろうか。東電向け融資を正常債権と見なす現在の仕組みは、銀行が巨額の与信関連費用の計上を回避するための欺瞞に過ぎないと言っても過言ではない。心ある銀行経営者はそのことを十分認識しているはずである。

東電はすでに実質債務超過

以上のように、東電を現状のまま延命させることには全く合理性がないどころか、問題の先延ばしによって状況をどんどん悪化させる愚策である。

一方、与党の中には、東電を法的整理にすべしとの議論もくすぶっているという。筆者は、東電は破綻処理すべきだと考えており、後で述べるように、法的整理を選択することについても反対ではない。しかし、同じ破綻処理であっても、法的整理をする前に検討できる手段がある。企業再生の世界で一般的に用いられている「私的整理」の活用である。

公表されているデータだけでは精緻な分析には不十分であり、粗削りなものにはなってしまうが、私的整理で東電を立て直すスキームの一例を示してみよう。

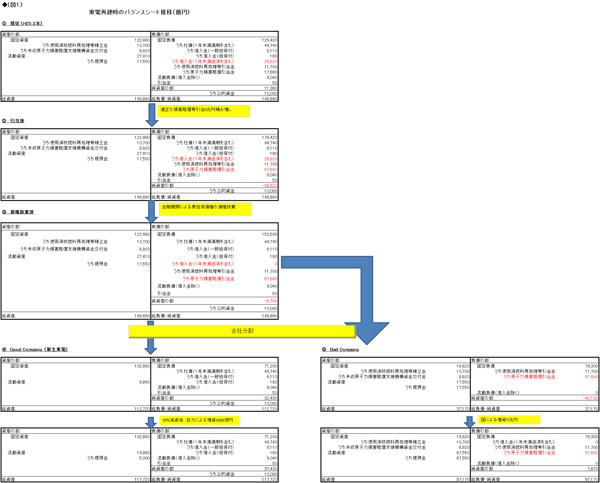

図1の①が平成25(2013)年3月末の東電のバランスシートである。純資産は辛うじてプラスを維持しているが、交付金や優先株などの公的資金がなければ債務超過であることがわかる。まず、前提として、今後、除染・廃炉費用等に最低5兆円は必要であると仮定する。9月29日付読売新聞によれば、これら費用は10兆円を超える可能性があるとされており、東電の広瀬社長も「一企業ではとても負いきれない」としていることからも、この仮定は寧ろ楽観的なものであると言ってよかろう。

そうすると、現在の東電のバランスシートの負債の部に、5兆円の引当金を追加しなければならない(図1の②)。その結果、東電の純資産は3兆 9000億円近い債務超過となる。これが東電の実態である。債務超過の企業が存続することは難しく、本来は法的整理による再生を図るのが王道である。しかし、私的整理の場合は、役職員・株主・金融機関の痛み分けでの解決を図ることになる。このケースで言うと、役職員や株主は、給与の削減や株価の下落で既に応分の痛みを取っているが、後に述べる通り、役職員や株主にもさらに追加の負担をお願いする。残るのは金融機関である。

図1の通り、東電の借入金と社債は合計で約8兆円存在する。3兆9000億円の債務超過を消すためには、金融機関等がこのうち約半分の4兆円の債権放棄を行なえばよいことになる。しかし、8兆円のうち、4兆5000億円にのぼる社債、及び約6000億円の借入金は担保付債権である。よって、実際に債権放棄可能なのは、無担保債権である約2兆9000億円ということになる。金融機関が2兆9000億円の債権放棄を行なった後の東電のバランスシートが図1の③である。この時点でもなお、東電は1兆円近い債務超過のままである。

そうなると、この債務超過を埋め、さらに除染等の費用を賄う現金を作るための増資が必要となるのだが、冒頭に仮置きした5兆円という追加費用がもっと膨らむ可能性さえある中、このような東電の資本増強に応じられる投資家は国しかいない。これはほぼ完全なる東電の国有化であり、人材流出をはじめとする東電の企業価値毀損は止められない。

Good東電、Bad東電に会社を分割

この問題を解決するため、筆者は、この段階で、東電が会社分割を行なうことが適切であると考えている。まずは、東電を、健全なバランスシートを持った新生東電(Good company)と、除染・廃炉・原子力損害賠償等を行なう会社(Bad company)に会社分割する。

この中から、賠償等に関わる積立金・交付金、そして現預金を除いた資産と、担保がついている借入金と社債、それに賠償等に関わる引当金以外の負債をGood company(④)に残す。逆に、賠償等に関する資産負債及び現預金と、除染・廃炉・損害賠償引当金等を新設のBad companyに引き継がせる(⑤)。Bad companyに移管する業務は「損害賠償・除染・廃炉等、福島第一原発の原子力事故処理に関する一切の業務」である。

この時点で、Good company、すなわち新生東電には、損害賠償等の負債はなくなり、純資産もプラス3兆円の会社に変身する。仮に公的資金を返済しても、新生東電は自己資本比率が20%を超える優良企業に戻るため、今後の業務進展のための前向きな増資も自力で可能となる(たとえば、図④では、新生東電が当面の運転資金として5000億円の公募増資をすると仮定した)。

もちろん、既存株主にも一定の痛みを分かち合ってもらうために、増資する際には、既存株主分は99%減資を行なう。従業員については、Good companyに残す退職給付引当金(約4000億円)の減額を労使で協議し、その範囲で追加的な痛みを取ればよいのではないか。そのかわり、新生東電では従業員の給与等は常識の範囲で元に戻し、新事業も認めていくことにより、役職員のモラルアップを図り、有能な人材の流出を止める。新生東電は、インフラ輸出の先兵として海外に打って出ることも出来るだろう。

一方、Bad companyは、4兆2000億円程度の債務超過に陥る。この会社は国が受け皿会社を用意して設立し、事業譲渡を受けた後、国が改めて5兆円の追加出資を行なうことになる。その結果、Bad companyは国が100%保有する、原子力事故全般に関する管理会社となり、これにより、名実ともに安倍首相が言っている通り「国が前面に出る」ことになるのだ。仮に除染等の費用が5兆円を超えた場合には、このBad companyに国が増資すれば良い。

なお、Bad companyには除染・廃炉等の専門家が不在となる恐れがある。したがって、新生東電、ないし、他の電力事業会社がこれらの作業を有償で請け負うことになる。もしこれら請負会社の努力が不足するようであれば、その請負契約に基づいてBad companyの株主である国が、東電なりその他電力事業会社に契約の履行を迫れば良いのである。付随的なメリットとして、この請負業務を収益源と見なす会社が東電以外に出現する可能性があり、日本の原子力産業の裾野を広げることが出来るかもしれない。

法的整理も非合理な選択ではない

実は、これに類似したスキームは、法的整理でも可能である。すなわち、取締役会が会社更生法を申請し、受け皿会社に継続事業を営業譲渡するのである。それにより、Good company、つまり新生東電を発足させることが出来るし、金融機関が負うことになる債権放棄額も同等である。

ただ、このケースでは、法的整理というレピュテーションリスクがある以外に、損害賠償債務や下請け業者への債務が一般債権とされてしまい、社債や担保付金融機関への弁済が優先されるのではないかとの危惧を持たれがちである。また、社債市場が混乱するという論者もいるようだ。しかし、実際には、小口債権者への弁済は裁判所の判断で優先されるのが通常であるほか、原賠法第16条(図2)の規定に基づき、国は実質的に東電にかわってこれら損害賠償を履行する義務を負っているのであるから、そのような懸念は不要である。

また、東電の社債は、担保付なのにもかかわらず、既に簿価の60~70%程度で取引されており、東電の破綻処理は織り込み済みなので、市場の混乱は起こらない。ただ、筆者は、経済効果が同じなのであれば、全当事者が納得の上で私的整理を選択する方が、会社経営(商契約等を含む)の継続性が担保しやすいという点で、ベターなのではないかと考えている。現政権が賢明な選択をすることを祈ってやまない。

◆(図2) 原賠法 第16条

政府は、原子力損害が生じた場合において、原子力事業者(外国原子力船に係る原子力事業者を除く。)が第三条の規定により損害を賠償する責めに任ずべき額が賠償措置額をこえ、かつ、この法律の目的を達成するために必要があると認めるときは、原子力事業者に対し、原子力事業者が損害を賠償するために必要な援助を行なうものとする。

2 前項の援助は、国会の議決により政府に属させられた権限の範囲内において行なうものとする。

[DIAMOND online]

Posted by nob : 2013年11月22日 11:07